ビットコインは100,000のマークを突破するのが難しいですが、大手の配送機関がそれを引き継ぐのでしょうか?

ビットコインは11月26日に9万9600ドルの高値を付けた後、27日には8%以上下落し、一時は9万800ドル付近まで下落した。 12月3日現在、ビットコイン価格は9万6000ドル付近まで反発しているが、上下の変動は比較的激しい。

ビットコインは10万ドルの水準まであと一歩となっており、これは市場が重要な技術的ブレークスルーポイントに直面していることを意味する。この歴史的な価格は重要な心理的閾値であるだけでなく、さらなる価格上昇の転換点となる可能性もあります。

しかし、この価格に近づくにつれ、市場内の差異が徐々に拡大していることは明らかです。一方で、マイクロ戦略に代表される機関投資家はポジションを追加し続け、ビットコインの購入需要がサポートされ、価格が上昇する一方で、市場の長期保有者は価格が下がったときに売却を選択します。高さと現金利益。大規模投資家と機関投資家との間のこのゲームは、市場の上昇ペースに対する明らかな抵抗を引き起こしており、価格がこの重要な閾値を突破することが困難になっています。

簡単に言えば、機関投資家による買いの継続と長期保有者の出荷行動は相反するものであり、市場に上昇圧力と課題をもたらしている。

誰が投げているのか

年末の上昇相場中、長期投資家は流動性の向上と需要の増加を利用してビットコインの準備金を大量に売却した。

9月以降、長期投資家によるビットコインの売りは約50万7000ビットコインのピークに達した。この数字は大きいものの、価格が大幅に上昇した2024年3月の93万4,000件と比べると依然として減少している。

注目に値するのは、長期投資家の現在の売却率が2024年3月の史上最高値を超えており、彼らのビットコインによる日々の利益は現在、総保有額の0.27%を占めているが、この割合は歴史的には177%に過ぎない。日を超えており、この部分の投資家の売りリズムがより積極的になっていることを示している。

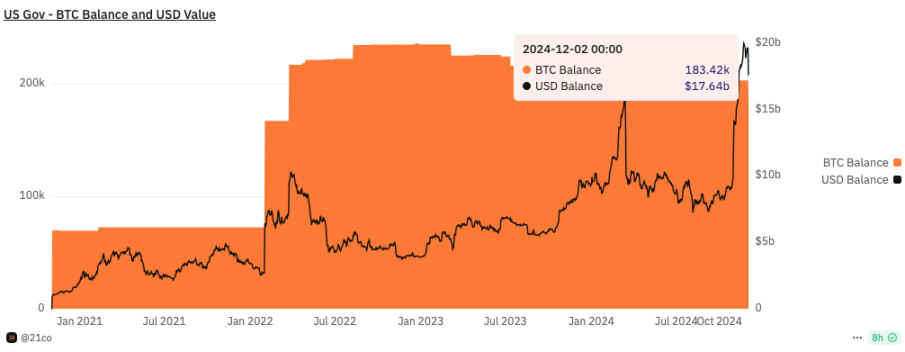

さらに、米国政府はシルクロード司法省によって押収されたビットコインも同時に販売しているとのこと。アーカムのデータによると、12月3日早朝、米国政府がコインベース・プライムに19,800BTC(約19億2,000万米ドル相当)を送金したと記されたアドレスがあった。 。

以前、カリフォルニア北部地区連邦地方裁判所は、米国政府が法律に従ってこれらの没収されたビットコインを処分することを許可する判決を下しました。バトル・ボーン・インベストメンツは控訴を通じてビットコインの所有権を獲得しようとしていたが、最高裁判所の判決によりその要求は挫折した。下級裁判所が米国政府に対し「法に従って被告の没収財産を処分する」よう命じたため、連邦保安官やその他の機関は近く、かつてシルクロードから盗まれたビットコインを売却するよう求める裁判所指示を受ける可能性がある。

10月、米国最高裁判所は、シルクロードに関連する6万9,370ビットコインに対するバトル・ボーン・インベストメンツらによる上訴の審理を拒否した。これは、これらのビットコインが間もなくオークションに出品される可能性があることを意味します。

10月、米国最高裁判所は、シルクロードに関連する6万9,370ビットコインに対するバトル・ボーン・インベストメンツらによる上訴の審理を拒否した。これは、これらのビットコインが間もなくオークションに出品される可能性があることを意味します。

デューンのデータによると、米国政府は依然として18万3,422ビットコイン、約176億4,000万米ドル相当を保有しており、これは主に2020年のシルクロードとビットフィネックスのハッキング事件からのものである。

また買う人は

長期保有者がビットコインの準備金を割り当て始めている一方で、市場の反対側も積極的にビットコインを吸収している。大規模な機関投資家、特にMicroStrategyやMARAなどの企業は引き続きビットコインへの強い関心を維持しており、資本注入を通じてビットコインの需要を促進し、市場の価値サポートをある程度安定させています。

MicroStrategy は、11 月 25 日から 12 月 1 日までの平均価格 1 ビットコインあたり 95,976 米ドルで、15,400 ビットコインの保有を増やすために約 15 億米ドルを費やしました。

同じ期間に、MicroStrategy は同社株 3,728,507 株も売却し、約 15 億ドルを調達しました。同社は12月1日の時点で、計画されている210億ドルの株式売り出しと210億ドルの債券融資のうち、まだ約113億ドルの売却可能な株式が残っていると述べた。この資金調達計画では、主にビットコインの追加購入を目的として、今後3年間で総額420億米ドルを調達することが見込まれている。

Saylortracker のデータによると、12 月 1 日の時点で、MicroStrategy は合計 402,100 ビットコインを保有しており、総額は 380 億ドルを超えています。

この発表は、MicroStrategyが大規模なビットコイン購入を発表するのは4週連続でもある。 11月11日、MicroStrategyの創設者マイケル・セイラー氏は、MicroStrategyが27,200BTCの保有を約20億3,000万米ドルで増加させ、平均コストは74,463米ドルであると述べた記事を発表した。11月18日、MicroStrategyは株式売却による収益を次の目的に使用すると発表した。 2024年11月11日にBTCを購入。17日から17日の間にさらに51,780ビットを46億米ドルで購入ビットコイン、今回の平均購入価格は88,627米ドルでした。11月25日、マイケル・セイラーは、MicroStrategyが過去1週間で平均価格約97,862米ドル、総額約米ドルで55,500ビットコインの保有を増やしたと再び投稿しました。 54億ドル。

偶然にも、上場ビットコイン採掘会社である MARA もビットコイン戦略準備チームに加わり、12 月 2 日、MARA は 2031 年満期の 0.00% 転換社債の元本総額が 8 億 5,000 万米ドルに増額されたと発表しました (当初米国に発表)。 7億ドル)。

MARA はまた、債券の最初の購入者に、債券の最初の発行日から 13 日以内に債券の元本総額を最大 1 億 5,000 万ドル追加で購入するオプションを付与しています。純利益は、さらなるビットコインの購入と、運転資金、戦略的買収、既存資産の拡大、追加債務やその他の未払い債務の返済を含む一般的な企業目的に使用されます。

同社の第3四半期財務報告書によると、10月31日現在、MARAは貸借対照表上26,747BTCを保有しており、第3四半期には合計2,070BTCが生産され、6,210BTCが購入され、そのうち4,144BTCは3億米ドルを使用して交換可能であった。優先債は発行による収益で平均価格 59,500 ドルで購入されました。

MicroStrategyは過去数年間、負債融資を通じてビットコイン保有を増やしており、大手ビットコインマイニング会社MARAも継続的なマイニング活動と戦略的購入を通じてビットコイン資産をさらに拡大している。ビットコイン市場で重要な力を形成しているのは、これらの機関の継続的な買いであり、一部の個人投資家の売り圧力を相殺し、市場に長期的な投資シグナルを注入している。

MicroStrategyとMARAに加えて、米国の上場企業SAIHEAT、Genius Group、Anixa Biosciences、AI企業Genius Group、イスラエルの臨床段階免疫療法企業Enlivex Therapeutics、中国のコンセプト株上場企業SOSなどが明示的にビットコインを購入している。コインはある程度、会社の資産準備として機能します。特に現在のマクロ経済環境では、低金利、インフレの上昇、伝統的な資産クラスの収益の不確実性により、より多くの金融機関が分散を達成し、資産価値を維持・増加させるために資産配分にビットコインを追加するようになっています。

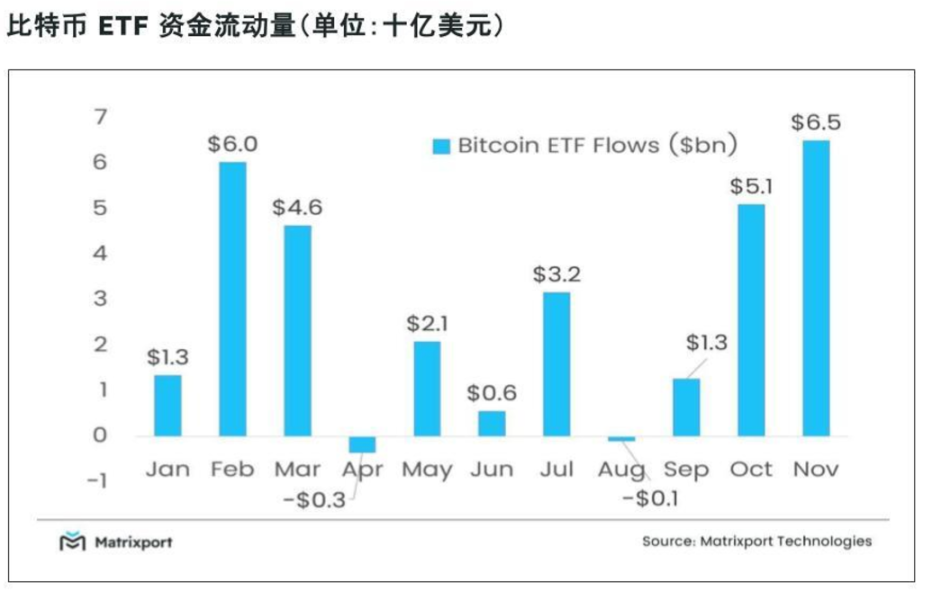

さらに、ビットコインスポットETFへの単月資金流入額は65億ドルに急増し、過去最高を記録し、これまでの月間記録を大幅に上回った。

上記の背景から、ビットコイン市場の進化は重要な転換点にあると考えることができます。まず第一に、100,000ドルの価格マークが、ビットコインがこのラウンドでサークルを突破するためのキーノードになる可能性があります。機関投資家による継続的な参入と市場需要の着実な成長により、ビットコイン価格がこの重要な心理的価格に近づくと、より幅広い市場の注目と参加をもたらし、ビットコイン価格を新たな段階に押し上げる可能性があります。

しかし、こうした重要な局面を前に金融機関は躊躇することが多く、このような様子見の姿勢により、特に短期的には市場にある程度のショックや調整が生じる可能性があり、その結果、価格変動が生じる可能性があります。市場は一定の圧力をもたらします。

さらに、ビットコイン市場の機関投資家と長期保有者のコスト構造と投資目的には根本的な違いがあることを明確にする必要があります。長期保有者は、将来の価値の増加を目標に、より低コストで長期的な視点でビットコインを保有する傾向があります。機関投資家、特に比較的高い時点でビットコインの計画を発表した機関投資家の参入は、参入コストの上昇や株価を含むより複雑な市場環境に直面する可能性がある。

過去数年の強気相場のピークを振り返ると、多くの金融機関が価格が高かったときに市場に参加し、最終的には価格修正のリスクに直面する可能性があることがわかります。したがって、現在の市場環境では、機関の参加がビットコイン市場に新たな刺激をもたらしていますが、投資家は引き続き警戒を怠らず、市場リスクを慎重に評価し、盲目的に高値を追い求めないようにする必要があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ビットワイズがビットコインスタンダード企業投資家デーサミットを主催、ストラテジー創設者マイケル・セイラーが出席

ビットコインETFは本日1,147BTCの純流入があり、イーサリアムETFは3,775ETHの純流出があった。

アプトスコミュニティはステーキング報酬率の調整を提案:3ヶ月以内に7%から3.8%に段階的に引き下げる予定

ハセット氏:トランプ大統領は「パウエル氏の解任」が選択肢になるかどうか検討中