SynFutures 大象转身,交易量飙涨 90 倍背后的衍生品“新晋小生”?

月内交易量飙涨超 90 倍,SynFutures 作为“Blast Summer”的种子选手,浮出水面。

上线不足一个月,交易量飙涨超 90 倍,TVL 跻身 Blast 衍生品龙头,是近期 SynFutures 最直观的三个标签。

衍生品赛道一直是最性感的链上叙事之一,而作为和 Blast 主网同步上线的 SynFutures V3 版本,则在过去不到 4 周的时间里猪突猛进,交易量增速以超 9400% 的比例一骑绝尘,远远甩过 dYdX、GMX 等老牌龙头,

本文就将深度盘点分析 SynFutures 为何能迎来市场资金的关注和涌入,后续又是否能凭借「衍生品」+「Blast Summer」的双重叙事打开全新的估值空间,以及与背后的潜在红利。

日交易量超越 GMX 背后,起风的 Synfutures

从某种角度看,其实 SynFutures 一直算得上是 DeFi 衍生品领域经过时间和市场考验的「老兵」:

早在 2021 年,业内对链上衍生品到底应该以哪种范式进行交易还一头雾水时,SynFutures 就首创无需许可合约市场模型,允许任何人通过单币添加流动性 30 秒上币,成为目前众多链上衍生品广泛采用的普遍标准之一。

这离不开 SynFutures 团队拥有的国际一线投行、互联网公司及加密 OG 等综合背景,此外它 2023 年 10 月刚刚完成 2200 万美元新一轮融资,其中不乏 Pantera Capital、SIG、HashKey Capital 等顶级投资机构。

此前 2021 年 6 月份完成的 1400 万美元的 A 轮融资中,也有 Polychain Capital、Framework Ventures、Bybit、Wintermute、CMS、Kronos 和 IOSG Ventures 等头部 VC 玩家参投,截至发文时累计融资额更是超过 3800 万美元,在去中心化衍生品领域属于独一档的存在。

Dune 统计数据也显示,截至 2024 年 3 月 26 日,SynFutures 已经平稳运行 2 年多的时间,拥有超 11 万名用户,累计交易量超 230 亿美元(V1+V2),总交易笔数达 812 万笔,一直作为头部去中心化衍生品交易所活跃至今。

而 3 月 1 日,SynFutures V3 平台在 Blast 主网正式上线,交易量一路走高,3 月 21 日更是创下 6.23 亿美元的历史新高记录,截至 3 月 26 日,仅 V3 版本的累计交易量就接近 58 亿美元。

也就是说,在 Blast 上推出尚不足一个月的时间里,V3 版本累计交易量就已经相当于过去两年多时间里 V1+V2 总交易量的 25%。

对比之下我们或许更能直观感受到 Synfutures V3 版本的增速势头是多么地凶猛:

众所周知,GMX 是 Arbitrum 生态最大的 DeFi 协议,也是目前全网 TVL 最高的链上衍生品市场(DeFiLlama 数据),但目前其日交易量却低于 Synfutures——截至发文时,GMX 的 24 小时交易量为 2.7 亿美元,而 Synfutures V3 的日交易量约为 3.75 亿美元。

在所有链上衍生品协议之中,Synfutures 也以领先至少一个数量级的同期增速,:

- 7 日维度上,作为龙头的 dYdX、Hyperliquid 增速分别为 -18% 和 -42%,而 Synfutures 同期为 67%;

- 月度维度上,作为龙头的 dYdX、Hyperliquid 增速分别为 77% 和 91%,而 Synfutures 同期为超 9400%;

从这个维度看,在 Blast 上推出 V3 版本之后,Synfutures 的增长势头极其凶猛,几乎将其他去中心化衍生品远远甩在身后,似乎终于迎来了自己的起风时刻。

Synfutures V3 带衍生品步入下半场?

其实在目前成熟的金融市场中,衍生品交易无论从流动性、资金体量还是交易规模层面,都要比现货交易更高,而 Crypto 世界至少在 CEX 领域也印证了这条市场规律:

早在 2020 年,CEX 以合约期货为代表的衍生品交易就开始取代现货交易,逐步成为主导市场。Coinglass 数据显示,过去 24 小时,前五大 CEX 合约期货日交易量均已经达到百亿美元级别,头部的币安更是突破 800 亿美元。

CEX 衍生品一天的交易量,相当于现货一周的交易量——结合 The Block 数据,币安衍生品的单日交易总量相当于 2 月现货月交易总量(5062 亿美元)的 16%。

但在链上,以 Uniswap 为代表的 DEX 的现货交易量,仍然大幅碾压 dYdX 之类的去中心化衍生品交易协议的交易量,即便是被视为链上衍生品协议「老牌龙头」GMX,TVL 也仅有不到 7.5 亿美元,在所有类别的 DeFi 协议中长期排名第 40 位左右。

归根结底,目前长期处于头部位置的 GMX、dYdX 等链上衍生品协议的发展,远远没有跟上叙事更迭——DeFiLlama 统计数据显示,截至 2024 年 3 月 12 日,全网 DeFi 总规模已超 1000 亿美元,但衍生品协议们的总体量尚不足 300 亿美元,占比不到 30%。

因此,衍生品市场作为链上 DeFi 赛道最具想象空间的叙事,亟需新的破局思路。

而对如今的 Blast 生态来说,交易量激增的 SynFutures 作为最好的先行例证,或许已经说明借助 L2 的性能和成本优势,加之 Blast 自身的流量效应,衍生品本身很多受限于以太坊主链的诸多用例,都可以逐步落地实现。

因此未来借由 Blast 空投的东风,链上衍生品叙事似乎迎来了适逢其时的发展机遇期,而在其中,如何先手布局这波「Blast Summer」中可能的种子选手?

从产品层面看,像 SynFutures 这样「老牌后发」的 DeFi 协议无疑最具优势:

- 一方面,SynFutures 在 V3 中开发了 Oyster AMM(oAMM),结合了订单簿和 AMM 的优点,能最大限度地提高资本效率,那伴随着 Blast 空投后生态 TVL 的上涨,更容易吸纳涌入的资金;

- 另一方面,作为老牌链上协议,SynFutures 尚未发币,用户可以在享受衍生品交易服务的同时积攒潜在空投机会,从而在将来共享 Blast 与链上衍生品赛道做大红利的可能;

还是回到数据层面看,Synfutures 近 30 天的交易量TVL 之比达 12.7,可以说是链上衍生品赛道最被低估的项目之一——相比已发币的 GMX、dYdX 分别低至 0.43、3.03 的比值,简直是最具性价比的种子选手。

如何通过 SynFutures 在 Blast 生态「一鱼多吃」?

那作为普通用户,有什么机会可以通过 SynFutures 在 Blast 生态实现「一鱼多吃」,最大化分享 Synfutures(V3)与 Blast 的早期红利?

就在上文提到的上线 V3 版本的当天,也就是 3 月 1 日,Synfutures 同步推出三重积分活动(Blast 积分 + Blast Big Bang 冠军积分 + SynFutures O_O 积分),且积分赛预计持续 3 到 4 个月。

什么意思?也就是说用户在此时参与 SynFutures V3 的交互,可以同时获得包括 Blast 积分、Blast Gold 和 SynFutures 积分在内的三重奖励。

而坊间传闻Blast公链价值最高的是Blast Gold,在上周六Blast官方公布的第一轮Gold派发中,SynFutures获得全生态第二多Gold激励,一次性获得将近50万枚。而市场给Blast Gold的定价普遍在5-10美金一枚。SynFutures早前宣布100%的Blast Gold都将奖励给用户,则仅Blast Gold一项,SynFutures第一轮派发奖励价值已经在250万至500万美金。本文撰写当日 SynFutures TVL为3200万美金,当日交易量3.8亿美金。官方已经宣布Blast Gold的分配将会有50%奖励给流动性提供方(maker),另外50%提供给交易方(taker),我们将持续关注项目分配各项奖励的细节。

而SynFutures对Blast Gold的分配是与SynFutures O_O积分本身的数量密切正相关的,一句话总结:SynFutures O_O积分越多,Blast Gold越多。

有意思的是,3 月 12 日 SynFutures 推出奖金池 50 万美元的 Trading Grand Prix 交易大赛,而团队在上线本次 Blast 积分赛和交易大赛的同时,也表示在研究代币发行,称积分计划持续 3-4 个月,并暗示届时有发币及空投计划.

而最新消息,项目方将在 4 月 9 日进行第一次合约快照,这或许意味着代币空投相关的好事将近,因此窗口期在不断缩短,还是需要尽快参与交互。

小结

2020 年我们亲历了 DeFi 世界的爆炸式增长,其中衍生品赛道(期货、期权、合成资产等)一度被视为最有希望接棒 DeFi 与整个行业热点的版块,但令人差强人意的是,以太坊性能限制等并未给衍生品赛道带来预料之中的东风。

时间的轮盘指向 2024 年初,前不久激活的 Dencun 升级对 L2 费效比的改良,让人隐约感觉去中心化衍生品赛道有颗螺丝已然松动。

尤其是作为新一届 L2 大战的最强鲶鱼,后续 Blast 伴随着资金的流入和市场关注度的提升,如果能为衍生品赛道带来增量价值,共享赛道做大红利,那链上衍生品协此次距离「寒武纪大爆发」或许真的只差一个引爆点。

从这个角度看,作为兼具老牌玩家与新秀龙头的 Synfutures,无论是叠加其势头凶猛的衍生品增速,还是 HashKey Capital 等一线机构投资背景,都在逐步积蓄势能,大概率会走出完全不一样的步伐。

2024 年,无论我们是相信 Blast 生态,还是衍生品赛道的想象空间,或许都应该对 Synfures 这样的种子选手给予足够的关注。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

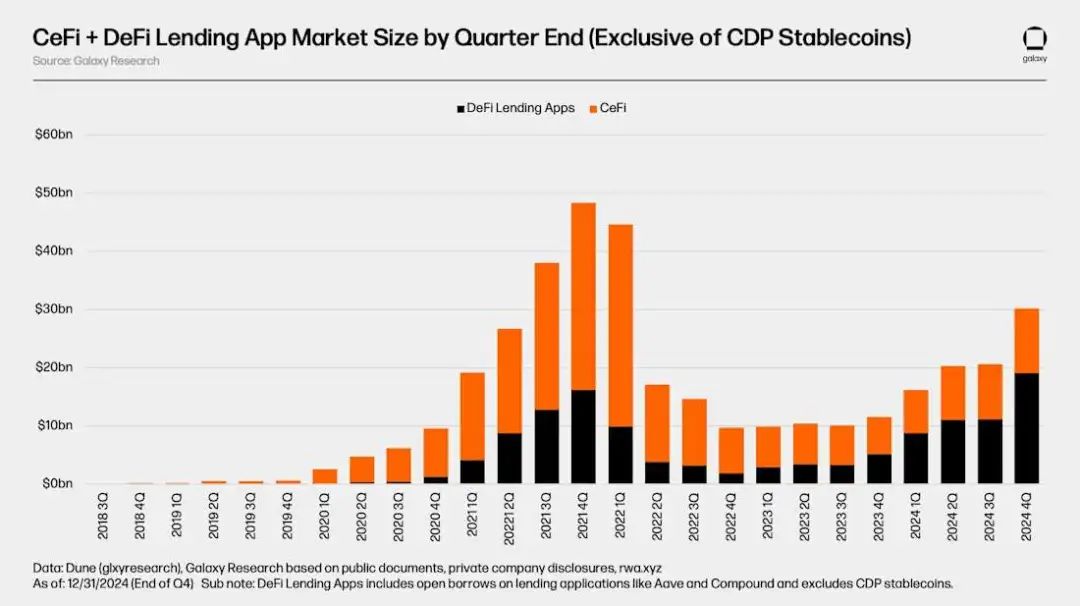

Galaxy加密借贷市场报告:市场规模365亿美金,DeFi领域增长明显

市场规模365亿美金,其中Cefi市场Tether一家占73%达82亿,而DeFi激增至191亿。

ETH行情剧烈波动:宏观驱动与技术背离的深度剖析

RWA 赛道再燃战火,Vela 私募份额遭多家投资机构提前锁定

平台独创的"AI资产验证+社区流动性众筹"双引擎设计,正吸引传统金融巨头与加密原生资本形成合力。

Bitget每日早报(4.17)|鲍威尔:等待明确信号再考虑调整政策立场,加州起诉特朗普关税政策